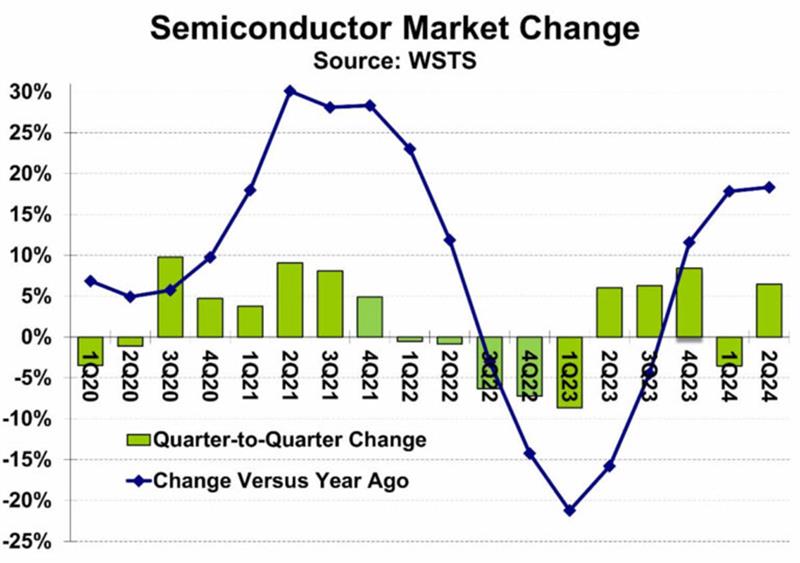

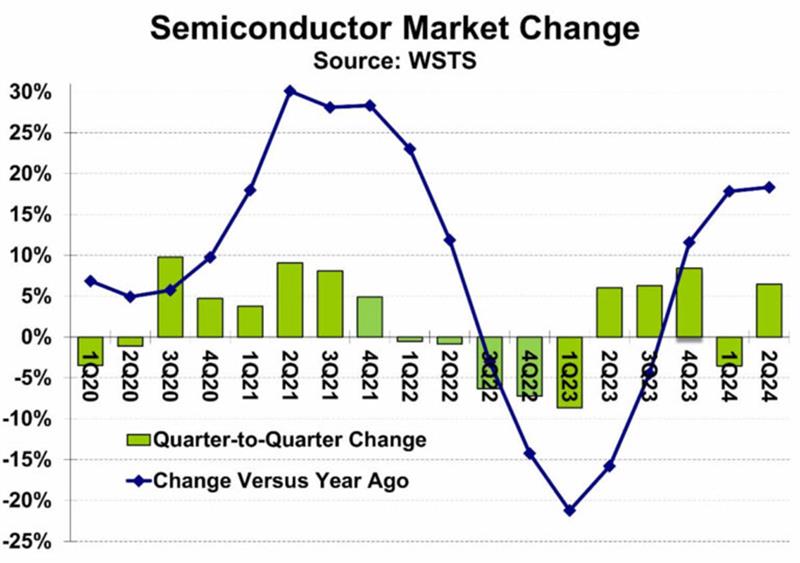

据WSTS称,2024年第二季度全球半导体市场规模达到1499亿美元。2024年第二季度较2024年第一季度增长6.5%,较去年同期增长18.3%。WSTS将2024年第一季度的预测上调了30亿美元,使2024年第一季度较去年同期增长17.8%,而不是之前的15.3%。

与 2024 年第一季度相比,主要半导体公司 2024 年第二季度的收入增长普遍强劲。在排名前十五的公司中,只有两家公司(联发科和意法半导体)在 2024 年第二季度的收入出现下滑。增长最强劲的是内存公司,SK Hynix 和 Kioxia 分别上涨超过 30%,三星半导体上涨 23%,美光科技上涨 17%。2024 年第二季度与 2024 年第一季度相比,排名前十五的公司加权平均增长率为 8%,其中内存公司上涨 22%,非内存公司上涨 3%。

根据 Nvidia 2024 年第一季度的预测,2024 年第二季度营收为 280 亿美元,Nvidia 仍是最大的半导体公司。三星以 207 亿美元位居第二。博通尚未公布其 2024 年第二季度业绩,但我们估计其营收为 130 亿美元,超过英特尔的 128 亿美元。英特尔多年来一直位居第一或第二,今年下滑至第四位。

2024 年第三季度与 2024 年第二季度相比的收入预期是积极的,但前景广阔。AMD 预计 2024 年第三季度收入将增长 15%,这得益于数据中心和客户端计算的强劲增长。美光表示,内存热潮将继续,供应低于需求,并预计增长 12%。三星半导体和 SK 海力士没有提供收入预期,但两家公司都预计服务器 AI 的需求将继续强劲。

少数公司预计 2024 年第三季度的收入增长率将较低,约为 1%:英特尔、联发科和意法半导体。英特尔将前景疲软归咎于库存过剩。其他五家提供收入指导的公司的收入增长率在 4% 至 8% 之间。意法半导体和恩智浦半导体预计汽车行业将在 2024 年第三季度有所改善,但工业领域的库存问题仍然存在。德州仪器预计个人电子产品将表现强劲。提供指导的九家非内存公司的 2024 年第三季度加权平均收入增长率为 5%。

2024 年上半年半导体市场的大幅增长(较 2023 年上半年增长 18%)将推动 2024 年全年的强劲增长。过去几个月对 2024 年的预测范围从 Cowan LRA 模型的 14.4% 到 Statista Market Insights 的 20.7%。我们的半导体情报 (SC-IQ) 预测 2024 年将增长 17.0%,与 Gartner 的 17.4% 和 WSTS 的 16.0% 一致。

对 2025 年的四个预测显示出相似的趋势——增长速度虽然放缓但仍保持强劲,从 Semiconductor Intelligence 的 11.0% 到 Statista 的 15.6%。2024 年至 2025 年的增长减速范围从 WSTS 的负 3.5 个百分点(16% 至 12.5%)到我们的负 6 个百分点(17% 至 11%)。我们对 2026 年的初步预测为中等个位数。到那时,人工智能和内存市场的复苏势头应该会逐渐减弱。其他主要终端市场(智能手机、个人电脑和汽车)在未来几年可能会保持平稳或低增长。除非出现任何重大的新增长动力来提振市场或经济衰退抑制市场,否则到本世纪末,半导体市场的前景应该会保持在中等个位数。

免责声明: 凡注明来源本网的所有作品,均为本网合法拥有版权或有权使用的作品,欢迎转载,注明出处。非本网作品均来自互联网,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。