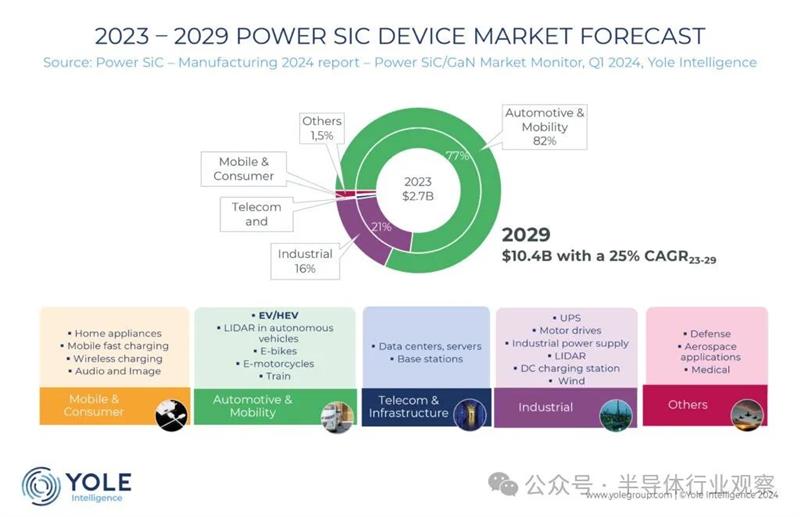

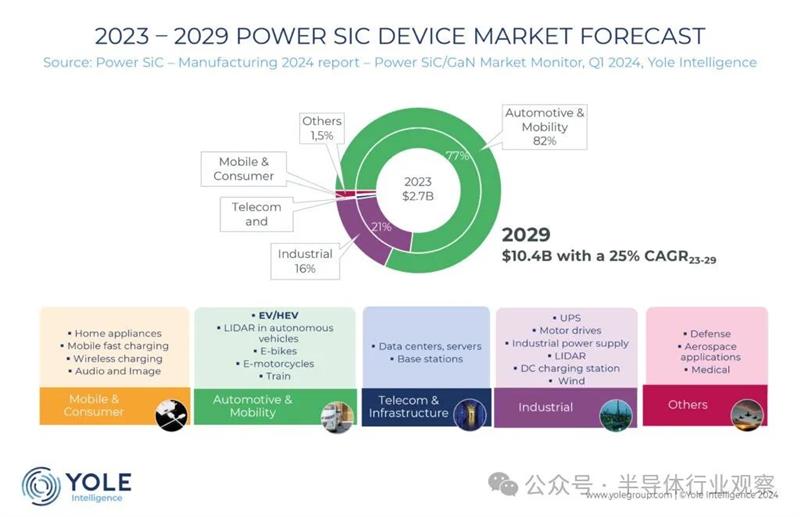

Yole Group 预测,SiC 器件领域将在未来五年内成为主要的 SiC 市场,从今年的约 27 亿美元增长到 2029 年的超过 100 亿美元。BEV 是主要市场驱动力,占整个市场的 70% 以上。市场。包括电动汽车充电器和电源在内的工业应用进一步增加了市场规模的增长动力。

作为 SiC 衬底的先驱和市场领导者,Wolfspeed 还利用其晶圆产能大力投资 SiC 功率器件生产。随着美国莫霍克谷工厂的建设,Wolfspeed在从6英寸晶圆向8英寸晶圆过渡方面具有先发优势。该工厂于 2022 年开业,并已开始产生一些收入,但产量增加的时间被推迟,预计到 2024 年中期产能利用率将达到 20%。

不过,尽管 Wolfspeed 正在推动 8 英寸晶圆产能的增长,但 6 英寸 SiC 晶圆相对于市场其他产品来说正变得更具成本竞争力。

随着TanKeBlue、SiCC和EpiWorld等中国制造商的出现,SiC晶圆和外延晶圆生产的竞争日益激烈,这些制造商正在积极定价以获取市场份额。随着需求的增长,销量不断增加,但价格却迅速下降,要求生产商密切管理成本。到 2023 年,Wolfspeed 在这两个级别的市场份额将下降至略高于 30%。

相反,尽管有多家公司参与设备生产,但随着市场的扩大,仍有机会发展并掌握定价权。包括电源模块封装在内的器件活动比基板更为复杂。与作为材料的SiC晶圆和外延晶圆不同,SiC器件是企业可以通过结构和设计实现差异化的领域。

Wolfspeed 的战略很明确——该公司看到了进军设备领域的优势。但与此同时,巨额资本支出和缓慢的投资回报并不是投资者的最爱。综合经济形势的其他影响,Wolfspeed 的股价从 2021 年末的 139.55 美元暴跌至 2024 年 4 月末的 27 美元,因为该公司报告 2023 年净亏损 3.299 亿美元。

WOLFSPEED 有哪些选择? 近年来,该行业出现了整合——意法半导体在 2019 年收购了 Norstel,安森美在 2021 年收购了 GT Advanced Technologies。随着重点从材料转向设备,可能会出现更多并购活动,因为一些公司可能会选择出售其晶圆业务,因为它们不再具有战略性——这可能是 Wolfspeed 的战略。或者,该公司可以吸引更多外部投资,例如汽车供应商博格华纳于2022年向该公司投资了5亿美元。

为了囊括所有选项,Wolfspeed 还可以考虑同意出售——尽管仅限于美国收购方,因为 SiC 被视为战略材料。

对 Wolfspeed 来说,对股东担忧的更直接回应是削减成本、管理支出并减缓资本支出,就像 Onsemi 和特斯拉最近几个季度遇到的类似情况一样。 Wolfspeed 可能会重新考虑或推迟其对新工厂(例如德国晶圆厂)的投资计划,同时改善其财务指标。该公司还可以考虑其他方法,例如增加股息或回购股票。

Wolfspeed 与 Coherent(以前称为 II-VI)的地位不同,随着收入下降,Coherent 已从第二大市场份额滑落至第三位。随着行业不断整合,Coherent公司已将其 SiC 半导体业务剥离给电装和三菱,成立一家价值 10 亿美元的合资企业。Coherent公司在晶圆业务上已经失去了一些份额,也想进入设备市场,但尚未获得任何重要业务。

虽然光子业务占据了相干公司业务的大部分,但 Wolfspeed 已出售其照明和 RF GaN 业务,只专注于功率 SiC。

Wolfspeed 处于独特的地位。该公司是市场领导者,但其市场份额正在被能够以较低价格提供高质量晶圆的中国竞争对手夺走。 Wolfspeed 的新工厂被推迟了 12-18 个月,与特斯拉试图提高电动汽车产量但遇到制造问题时的情况相当。

免责声明: 凡注明来源本网的所有作品,均为本网合法拥有版权或有权使用的作品,欢迎转载,注明出处。非本网作品均来自互联网,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。