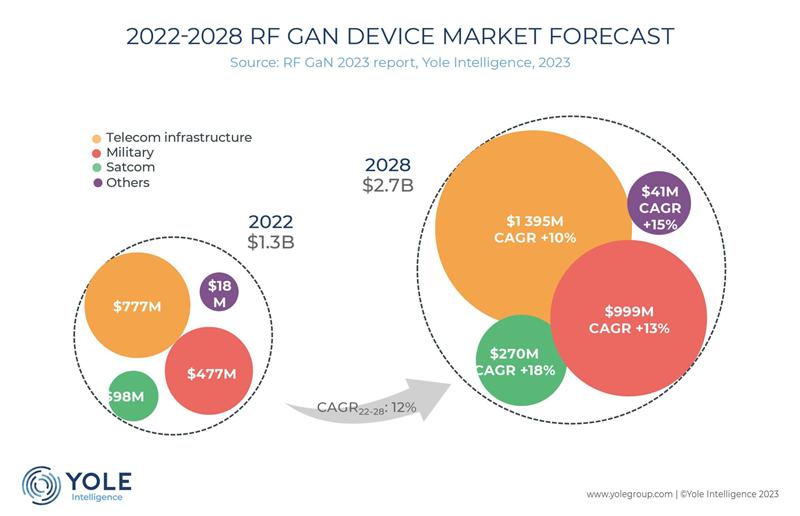

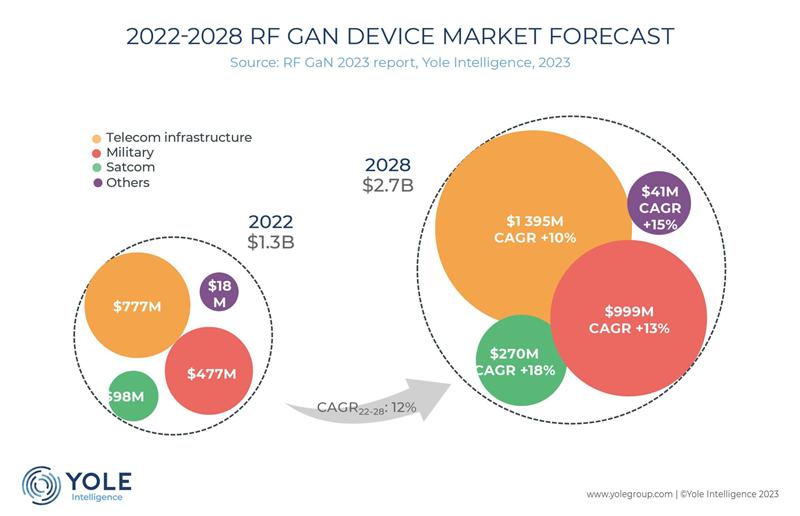

2022 年 RF GaN 器件市场价值 13 亿美元,预计 2028 年将达到 27 亿美元,2022 年至 2028 年复合年增长率为 12%。

SEDI、Qorvo 和 Wolfspeed:三大设备厂商正在稳步增长,而恩智浦则从电信领域获得高收入。

电信领域的新机遇为射频硅基氮化镓打开了大门。

在电信基础设施领域,GaN凭借其高功率、高频性能优势已经渗透到各种基站中。

随着宏/微小区从远程无线电头端 (RRH) 向有源天线系统 (AAS) 的过渡,大规模 MIMO 需要每个基站使用更多 PA 单元。

与 LDMOS 相比,更高的 PAE(功率附加效率)和 3GHz 以上频率下的宽带能力是 GaN 发展的机会。 到2028年,基于GaN的电信基础设施设备市场将占总市场的近45%。 作为传统的GaN市场,国防领域是GaN RF的主要驱动力之一。 碳化硅基氮化镓仍然是满足国防雷达、电子战和国防市场等高要求应用的主要平台。 Yole 的 Aymen Ghorbel 表示:“截至 2023 年,SiC 上的 GaN 仍然是 RF GaN 的主要平台,因为供应链已经完善,但是,IDM 是的商业模式,因为 IDM 可以从其电信和国防市场的现有客户渠道。” 2022年,SEDI、Qorvo和Wolfspeed是RF GaN器件业务的ling先厂商,而NXP通过进入电信市场的供应链获得了显着增长。 SI(半绝缘)SiC 晶圆市场仍然由三大供应商 Wolfspeed、Coherent 和 SICC 占据。 在国防领域,雷神公司、诺斯罗普格鲁曼公司和中国电科在 GaN 的采用方面处于ling先地位。国防部信任的 Wolfspeed 和 Qorvo 也是 GaN 代工厂。 电信市场的供应商爱立信和诺基亚继续开发射频 GaN 器件的供应,并向多家供应商采购,而三星则与韩国器件厂商密切合作。 自美国制裁以来,华为和中兴已转向中国供应链来发展国内能力。 Yole 的 Poshun Chiu 表示:“到 2023 年,主流 GaN 技术是在 SiC 衬底上,该技术已经成熟,并在高功率和频率下表现出良好的性能。在过去的几年里,意法半导体(STMicroElectronics)、MACOM、欧米克(Ommic)、英飞凌(Infineon)等厂商以及格罗方德(GlobalFoundries)和联华电子(UMC)等代工厂一直致力于引入射频硅基氮化镓(GaN-on-Si)技术。由于电信小型基站需要功率较低的 PA,因此 GaN-on-Si 可以在 10W 以下的 32T32R 和 64T64R mMIMO 基站中找到位置。我们预计硅基氮化镓将于 2023 年底开始进入市场,并在未来几年占据市场份额。” 随着技术节点的演进,为 Ku/K/Ka 频段开发平台的设备厂商甚至瞄准了 0.1μm 以下的节点,以实现亚太赫兹频率和未来潜在的 6G 市场。 用于射频应用的新兴硅基氮化镓平台的目标是通过在较低功率水平下利用效率和宽带宽来实现低于 6GHz 的小型电池。然而,考虑到改变手机系统设计的复杂性,这是 GaN-on-SiC 的长期目标市场。