自去年7月开始的电源管理IC紧缺已持续了三个季度,下游电子制造厂商至今依旧在积极找货备货。

自去年7月开始的电源管理IC紧缺已持续了三个季度,下游电子制造厂商至今依旧在积极找货备货。

来自下游用量的急剧增长,头部原厂产能淘汰和渠道变革导致货源集中和减少,叠加疫情和灾难阻断物料流通,以及行业一直存在的炒货虚假报价等混乱现象,电源管理IC已成为缺货zui严重的品类之一……

来自供应链消息,由于终端用料数量爆量,受“牛鞭效应”影响,目前产能zui充足的TI的电源管理IC也面临大量缺货,代理商贸易商的现货价格已涨价20-30%不等,小客户基本拿不到现货;ADI紧随其后,部分电源IC品类已停止报价,一些du家料号涨价超过50%;瑞萨交期20-24周,高通交期25-30周;安森美出现停止接单传闻,电源管理IC交期全部产品线延长交期,部分延长到40周;国内微盟电子二次提价再涨10%,暂停接单,另有晶丰明源、英集芯、士兰微、瑞芯微、台湾力智、联发科立锜电源IC产品线全面涨价。

图:电源管理IC部分原厂涨价函

整机厂商方面,小米手机负责人卢伟冰在2月就表示芯片极缺。zui近更有消息传出,小米因为缺货减产。主要原因是,去年下半年需求回升太快,厂商大量订货抢单,芯片产能供应却没跟上,导致下单较晚的厂商不得不高价买货。市场货源较少,库存耗完后,重新订货排单交期太长,只好消减部分项目。

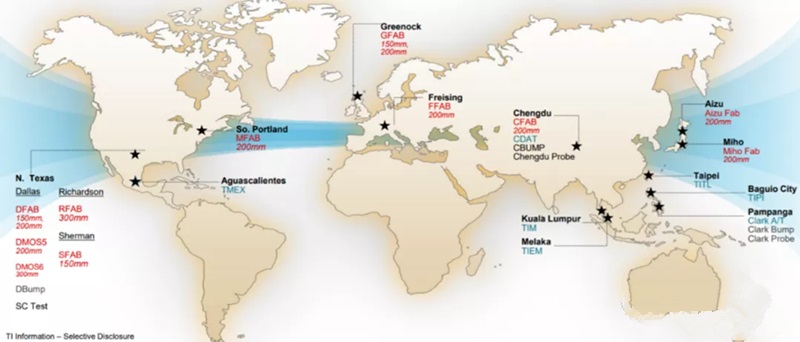

目前,TI在世界拥有12座晶圆厂,占据电源管理IC市场一半的出货比例,和其他原厂代理分销渠道销售货源不同,TI在世界各个制造基地拥有大量库存,自产率高达80%,并且在世界都有自己的直销团队,大量订单都是通过接受预定以及长期协议锁定,原厂直接销售发货。TI的产品线也开始缺货涨价,可见整体的物料紧缺程度。

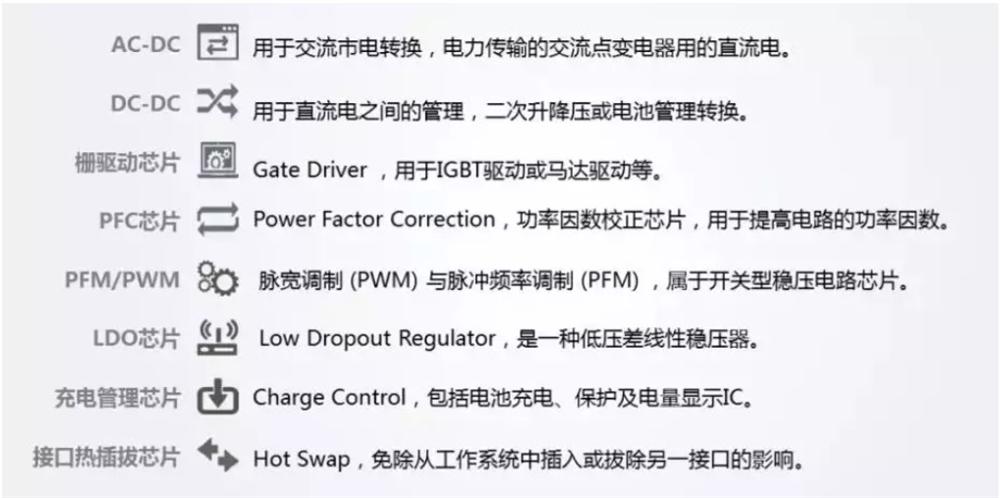

电源管理IC包括AC-DC、DC-DC转换、LDO、电池管理IC、充电芯片和开关IC等,几乎所有的芯片、元器件都需要通过电源管理IC来进行电压电流的管理。

图:电源管理IC类型,源科创之道

需求方面,在5G基站、5G手机、智能家电、TWS无线耳机、无线/快充充电器、电池供电的IoT设备、电动车和充电桩、智慧工业、智能安防、PC和矿机、LED驱动等市场,中国一年就消耗了超过130亿美元的电源管理IC用量。

以手机为例,一台3G手机只需要2颗电源管理IC,一台4G智能手机则需要4-6颗电源管理IC。例如三星 Galaxy S10 +中有6个独立的电源管理芯片,其中3个专门用于摄像头和显示屏。随着5G手机模块功能复杂化,一台5G智能手机目前需要至少8-10颗电源管理IC,用于管理摄像头、显示器、RF和整体电路。5G单机用量相比较4G手机多出了50%的用量。

例如,iPhone12不再zengsong充电头,很大一部分原因是苹果自研发的电源管理IC只够手机、平板和耳机使用,没有剩余产能了,只能砍掉充电头。据悉,只有搭配20W及以上的PD快充充电器才能实现全速充电,手机端和充电器端均需装载快充芯片,一般包含电源主控IC、快充协议控制IC以及同步整流控制IC,配置快充功能的手机,一个快充头增加了3颗电源管理IC用量。

通信基站方面,一方面5G基站需要更多的天线(更多的通道)、更多的射频组件、更高频率的毫米波等都增加了电源管理IC的用量。5G小基站(覆盖范围1km以内)需要约20颗电源管理芯片,中型基站(覆盖范围3km以内)需要约60颗电源管理芯片,宏基站需要约120颗电源管理芯片。以华为为例,华为不仅自己研发了电源管理IC,还投资了第三方电源管理IC厂商,以保证自身的物料供应。

图:Airpods pro 充电盒主板,德州仪器的TI 97A4PQ1和恩智浦的610A3B KN3308充电集成电路,来源:ifixit

近两年huo爆的TWS无线耳机也是电源管理IC用量大头。TWS无线耳机这类小型产品充电方案包含充电芯片、同步整流转换器、低压差稳压器、输入过压过流保护,可见一个小小的TWS耳机就消耗了大量电源管理IC。还有zui近受欢迎的教育平板、智能扫地机器人、智能家居等AIOT消费电子产品都对电源管理IC有大量需求。

此外,智能电动车/自动驾驶的多个摄像头组合、驾驶仓多屏幕控制、快充模块管理也用到了大量电源管理IC,单车用量非常明显的增加,蔚来汽车就因为IC等he心物料缺货,导致车型停产。

另外,在传统安防、PC、工业、LED都电源管理IC用量大户。zui近几年新增的快速智能的能效管理需求,是本次电源管理IC出现史诗级缺货涨价的zui大原因。

在产能供应方面,国际电源管理IC原厂占据了世界80%的以上的出货量,并且都在陆续淘汰成熟制程产能,也给供货造成了巨大压力。

TI、瑞萨、ADI都将在今年陆续关闭旗下生产模拟IC的6吋晶圆厂,产能只能转单8吋厂或者外包给第三方代工厂,目前8吋厂大量产能已被其他订单锁定,消化掉6吋晶圆厂的转单需要时间。

美信(Maxim)在很早前出售了旗下两座晶圆厂,包括一座位于美国德州的8吋晶圆厂以4000万美元出售给TowerJazz,以及一座位于硅谷的研发晶圆厂以1800万美元卖给苹果。随着被ADI收购和整合,美信可能还将关闭部分产能。

安森美也将位于日本8吋新潟晶圆厂出售,并计划关闭一座位于比利时的6吋厂产能。

图:截至2020年,德州仪器在世界有14个制造工厂,包括10家晶圆制造厂、7家封装和测试工厂以及多家凸点加工和晶圆测试工厂。2010年,德州仪器在成都高新区设立了shou个在中国大陆的晶圆制造基地。(来源:佐思汽车研究)

新增产能方面,安森美收购了日本富士通位于会津若松的8吋晶圆厂的大部分股权以及美国纽约州东菲什基尔(East F14159265ishkill)12吋晶圆厂。日企三菱电机新建工厂,整体电源管理芯片产能将扩增至目前的两倍。联发科立锜则收购了英特尔的Enpirion电源管理业务。

在需求用量和产能供给上,电源管理IC库存面临巨大压力。此外,原厂更加注重线上分销渠道的变革策略,也导致市场货源锐减。

影响zui大就是2019年国庆期间,TI宣布取消三大zhiming电子元器件分销商安富利、世平和文晔的代理权,已于2020年12月31日生效。

图:在美洲,目前TI将Arrow、Avnet、Digi-Key、Mouser和Rochester Electronics列为经销商;在亚洲,TI通过艾睿进行销售。在EMEA中,Eastronics、MT Systems和Telsys加入了TI的he心世界分销名册。(来源:TIguanwang)

TI取消三家深耕大中华区的线下代理商,对下游制造业厂商而言,切实的影响是货源采购渠道的减少。

TI产品线类别庞大,光电管管理IC就高达13万个产品组合,一些需要小批量现货采购的公司,因供货渠道减少、排单交期过于漫长而不得不高价从贸易商处购买TI的物料,而在行业物料紧俏的环境下TI料号的炒货现象频发,特别是个别高端料、dujia料,出现了1000%的价格上涨。

目前TI排单交期在20-24周,在年初订货的厂商将在Q2陆续签收。电源管理Fabless在FAB下单的新货也将陆续到岸,电源管理IC的缺货很可能在Q3得到缓解。急需物料的厂商,可以提前做好库存采购预案,多通过线上线下渠道查询各家原厂货源信息,千万别贪便宜购买了翻新料,验货一定要仔细,影响生产进度就得不偿失了。

低调的模拟IC市场盈利非常可观,TI和ADI每年都从模拟IC市场赚取不俗的利润,电源管理IC出货占据TI年销售额的25%,毛利率高达60%以上。

目前,TI(NS)拥有13万个产品类别,ADI(不包括美信)拥有4万个产类别,国内模拟IC做的zui好的圣邦微只有1400个品类,差距还是非常明显。

不过这两年,随着TWS耳机和快充的大爆发,有数百家本土模拟IC厂商涌入电源管理IC行业,国产模拟IC之路越走越宽。

电源管理ICzhiming厂商有圣邦股份、芯朋微、士兰微、矽力杰、上海贝岭/南京微盟、芯智汇、钰泰半导体等。快充IC有易冲无线、英集芯和中惠创智等。氮化镓快充,有珠海英诺赛科和苏州量微半导体等芯片厂商也开始量产出货。

以圣邦微为例,之前华为手机和基站设备的电源管理IC供货商,现在已成为国内模拟IC产品线增长zui多的厂商,每年有新增200-300款的料号,目前料号超过1400种,已进入利润率高的汽车工控医疗类,收入占比40%。

图:圣邦微并购钰泰,本土模拟IC大厂呼之欲出。(来源:自制)

TWS耳机方面,受益于国内TWS方案商的大量采购,钰泰每月出货在20KK以上。钰泰ETA9640方案,由漫步者、疯米、U&I由我等11家品牌采用,并进入了JBL、飞利浦、Anker供应链,单ETA9640芯片销量已经累计突破1亿颗,成为TWS耳机充电盒单芯片xiao量guan军。

家电产品方面,芯朋微主要供应电源管理芯片,在产型号超过500个,应用于下游家电、标准电源、工业驱动、移动数码等领域,客户包括美的、格力、飞利浦、苏泊尔、九阳、中兴、华为等。

快充方面,矽力杰大功率PD快充,wei一进入LLC控制器市场的本土半导体企业,主打大功率方案PFC+LLC的控制器SY5055。另外,快充IC帝奥微获得小米、OPPO的共同投资。

目前,受快充和TWS赚钱效应推动,电源管理IC市场聚集大量IC设计和销售人才,数百家企业混战,基本都是Fabless厂商和方案商,如果IC出货得不到上游代工厂支持,以及缺料导致的成本上升,预计将会有大批企业被淘汰,有资金、有市场、产品竞争力强的公司,将强者恒强快速增长。